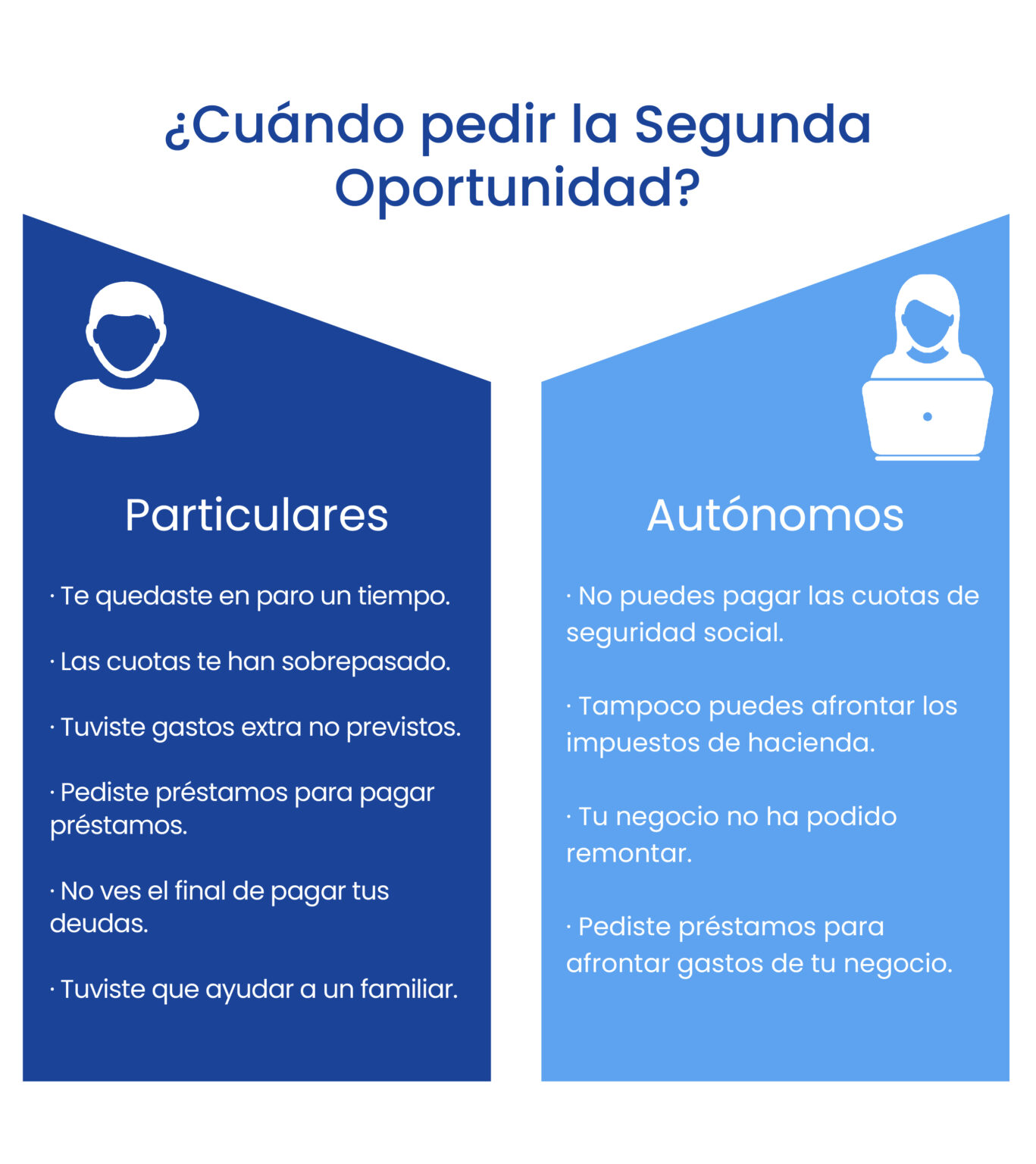

La Ley de Segunda Oportunidad brinda un respiro financiero a individuos y autónomos que se encuentran en una situación de insolvencia. Sin embargo, es crucial entender que la exoneración de deudas no implica una exención total de obligaciones fiscales futuras. Tras acogerse a esta ley, surgen preguntas importantes sobre qué impuestos se deben seguir pagando. En este artículo, exploraremos en detalle estas obligaciones tributarias, proporcionando una guía clara y concisa para navegar este proceso.

Es fundamental entender que la Ley de Segunda Oportunidad exonera deudas pasadas, pero no exime del cumplimiento de las obligaciones fiscales futuras.

Impuestos tras la Ley de Segunda Oportunidad: Una Visión General

Después de acogerse a la Ley de Segunda Oportunidad, las obligaciones fiscales cambian. Ya no tendrás que responder por las deudas anteriores que han sido exoneradas. Sin embargo, cualquier actividad económica o ganancia que generes a partir de ese momento estará sujeta a los impuestos correspondientes.

Principales Impuestos a Considerar

- Impuesto sobre la Renta de las Personas Físicas (IRPF): Se aplica sobre los ingresos obtenidos por trabajo, actividades económicas, rentas inmobiliarias, etc.

- Impuesto sobre el Valor Añadido (IVA): Si eres autónomo o empresario, deberás declarar y pagar el IVA repercutido a tus clientes y el IVA soportado en tus compras.

- Impuesto sobre Sociedades (IS): Si operas a través de una sociedad, deberás tributar por los beneficios obtenidos a través de este impuesto.

- Impuestos Municipales: IBI, Impuesto sobre Vehículos de Tracción Mecánica, etc.

- Impuesto sobre Transmisiones Patrimoniales y Actos Jurídicos Documentados (ITP y AJD): Si realizas operaciones sujetas a este impuesto, como la compraventa de un inmueble.

Entendiendo el IRPF tras la Ley de Segunda Oportunidad

El IRPF es un impuesto anual que grava la renta obtenida por las personas físicas. Tras la Ley de Segunda Oportunidad, deberás declarar todos tus ingresos y aplicar las deducciones correspondientes.

Cálculo del IRPF: Paso a Paso

- Calcula tus ingresos brutos: Suma todos tus ingresos (salarios, rentas, beneficios de actividades económicas, etc.).

- Resta los gastos deducibles: Considera los gastos que puedes deducir según la ley (seguridad social, gastos de actividad, etc.).

- Aplica las reducciones por circunstancias personales y familiares: Ten en cuenta las reducciones por hijos, discapacidad, etc.

- Obtén la base liquidable: El resultado es la base sobre la que se aplica la tarifa del IRPF.

- Aplica la tarifa del IRPF: Consulta la tarifa vigente para calcular la cuota íntegra.

- Resta las deducciones: Aplica las deducciones a las que tengas derecho (por vivienda, inversión, etc.).

- Obtén la cuota líquida: El resultado es la cantidad que debes pagar por IRPF.

El IVA y los Autónomos tras la Ley de Segunda Oportunidad

Si eres autónomo, el IVA es un impuesto fundamental que deberás gestionar correctamente tras la Ley de Segunda Oportunidad. Debes declarar trimestralmente la diferencia entre el IVA repercutido (cobrado a tus clientes) y el IVA soportado (pagado a tus proveedores).

Ejemplo Práctico de IVA

Imaginemos a un autónomo que presta servicios y vende productos. Sus ingresos y gastos con IVA son los siguientes:

| Concepto | Base Imponible | IVA (21%) | Total |

|---|---|---|---|

| Ingresos por Servicios | 5.000 € | 1.050 € | 6.050 € |

| Ingresos por Ventas | 3.000 € | 630 € | 3.630 € |

| Gastos por Suministros | 1.000 € | 210 € | 1.210 € |

| Gastos por Alquiler | 800 € | 168 € | 968 € |

| Gastos por Material de Oficina | 200 € | 42 € | 242 € |

| IVA Repercutido Total | 1.050 € + 630 € = 1.680 € | ||

| IVA Soportado Total | 210 € + 168 € + 42 € = 420 € | ||

| IVA a Pagar | 1.680 € - 420 € = 1.260 € | ||

En este caso, el autónomo deberá declarar y pagar 1.260 € de IVA.

"La información contenida en este documento es solo orientativa y no sustituye el asesoramiento fiscal profesional. Siempre consulta con un experto para determinar tus obligaciones fiscales específicas." - Asesor Fiscal.

Conclusión

La Ley de Segunda Oportunidad ofrece una valiosa oportunidad para empezar de nuevo financieramente. Sin embargo, es crucial entender y cumplir con las obligaciones fiscales posteriores. Mantenerse al día con el IRPF, el IVA, y otros impuestos aplicables es esencial para evitar problemas con la Agencia Tributaria y construir una base financiera sólida para el futuro. Asesorarse con un profesional en materia fiscal es siempre la mejor opción para garantizar el cumplimiento de todas las normativas vigentes.